Люди все чаще задумываются об инвестициях, так как ставки по банковским вкладам не позволяют полностью покрыть инфляцию. Есть много способов вложить деньги, но ко всем нужно подходить с умом и выбрать правильную стратегию.

В рекламном материале MC.today эксперты криптобиржи Currency.com разберут, какими стратегиями пользовались успешные инвесторы, чтобы добиться успеха.

«Покупай дешево, продавай дорого», – Джон Темплтон

Джон Темплтон – один из самых известных английских предпринимателей. Он сделал большой вклад в развитие инвестирования. Например, впервые использовал диверсифицированные международные взаимные фондыИнвестфонд, который работает с мелкими и индивидуальными инвесторами. и стал основателем инвестиционного фонда Templeton Growth. Темплтон активно занимался благотворительностью, инвестируя крупные суммы в церкви и развитие науки.

Стратегия Джона Темплтона заключалась в том, что он покупал акцию тогда, когда другие не видели в ней никакого смысла. Поскольку стоимость ценной бумаги была минимальна, то на ней можно было заработать. Благодаря этому и зародилось такое понятие, как «точка максимального пессимизма».

В период Великой депрессии, когда акции почти ничего не стоили, Темплтон занял денег, пришел на биржу и купил активов на $10 тыс. Он вложил по $100 в 100 компаний, которые были на грани банкротства или сильно упали в цене. Прошло четыре года, и инвестор продал ценные бумаги уже в пять раз дороже. Можно привести несколько примеров его стратегии инвестирования:

- В 1939 году он совершил первую крупную сделку, купив акции американских бирж, отдав за одну по $1. Началась Вторая мировая война, и инвесторы вели себя очень пессимистично на рынке, что помогло портфелю Темплтона вырасти на 400% за следующие пять лет.

- Темплтон стал много путешествовать и понял, что зарубежные рынки дают меньше возможностей, чем американские. В 1970 году он активно начал инвестировать в японские акции, когда экономика страны сильно росла. После этого перестал проявлять интерес к акциям американских компаний и акцентировал свое внимание на развивающихся рынках.

Темплтон считал, что на бирже в любое время есть недооцененные активы и инвестору нужно научиться их находить и грамотно оценивать. За 40 лет его капитал увеличился в 200 раз, так как на каждые вложенные $10 тыс. он заработал по $2 млн. При этом Темплтон не вкладывал куда попало, а тщательно анализировал компании и выбирал те, которые не пропадут с рынка.

Можно подумать, что Темплтон добился успеха за счет того, что инвестировал в акции в нужное время, но это далеко не так. Он был сторонником диверсификации. И у такого крупного инвестора с большим капиталом, как Темплтон, были возможности вкладывать в разные страны.

Он советовал инвестировать в разные отрасли и ценные бумаги, а также не вкладывать более 50% своего портфеля в одну страну и более 25% – в одну отрасль. Если разбирать на примере инвестиционного портфеля, то нужно не бояться вложений в иностранные компании и выбирать удобное время, чтобы купить акции.

Вот пример инвестиционного портфеля по Темплтону:

- валюта – 15%;

- акции ведущих компаний СНГ – 5%;

- акции американских компаний 10%;

- криптовалюта – 5%;

- государственные облигации – 25%;

- корпоративные облигации – 5%;

- акции китайских компаний – 15%;

- ETF на IT-сектор США – 10%;

- ETF на фармакологический сектор США – 10%.

Многие инвесторы и сейчас используют стратегию Темплтона. Стоит учесть, что она достаточно нервная и подойдет не каждому, но может принести хороший результат в будущем.

Здесь можно составить грамотный инвестиционный портфель

«Купи и держи», – Филип Фишер

Один из выдающихся инвесторов Филип Фишер был известен как отец инвестиций в рост. В 1995 году он приобрел акции Motorola, так как считал, что у этой компании высокий потенциал роста. Следуя принципу долгосрочных инвестиций, держал их до своей смерти в 2004 году.

Фишер также возглавлял собственный фонд Fisher & Co. Филип придерживался стратегии инвестирования «купи и держи». Ее основная идея в том, что инвестор покупает акции перспективных компаний и держит их в своем портфеле на протяжении долгого времени, независимо от колебания цены на рынке.

Филип Фишер досконально изучал историю развития и становления компании, акции которой хотел приобрести. Также он пользовался таким инструментом, как «сплетни» о компаниях, и делал свой вывод. Такой метод популярен у многих инвесторов, даже Уоррен Баффет использовал его в своих целях. Есть три варианта реализовать стратегию «купи и держи», но ее успех зависит только от знаний и навыков инвестора:

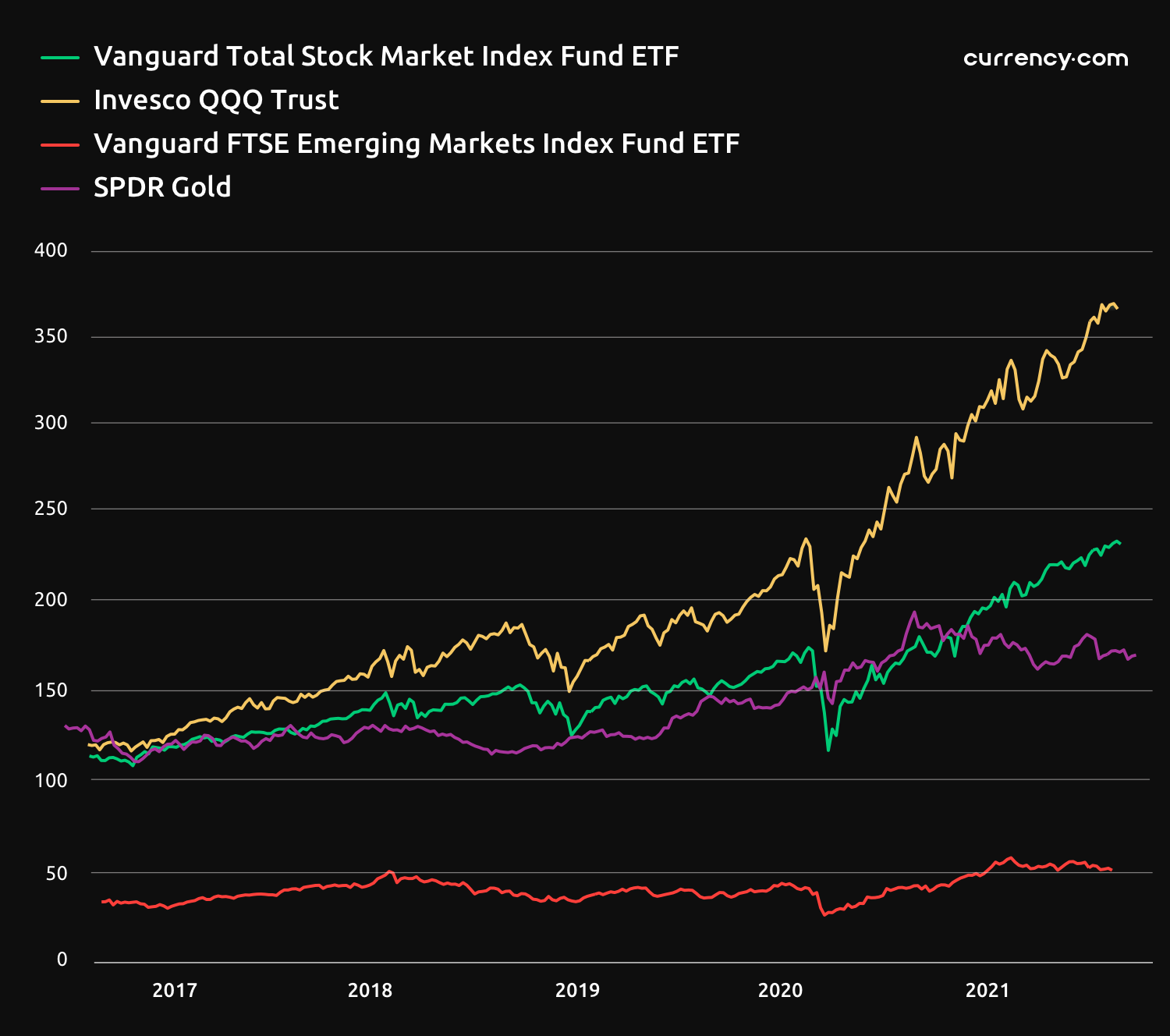

- Новичок. Вариант для тех, кто только начинает осваивать фондовый рынок и имеет мало времени на его изучение. Реализация заключается в покупке ETF-фондов (инвестиционные фонды, акции которых продают на бирже. – Прим. ред.). За таким портфелем не нужно особо следить, достаточно проверять его один-два раза в год, чтобы пересматривать его структуру.

- Любитель. Этот вариант подходит для инвесторов даже с небольшим опытом на фондовом рынке, которые смогут понять, в каком направлении будет развиваться тот или иной сектор. Инвесторы проводят тщательный анализ и используют в своем портфеле ETF-фонды различных отраслей: финансов, телекоммуникаций, нефтегазового сектора, биотехнологий и так далее.

- Профессионал. Этим способом пользуются опытные инвесторы, у которых уже есть навыки фундаментального и технического анализа. Они умеют определять тенденцию экономического развития, и у них много свободного времени. В таком варианте инвестируют в отдельные акции компаний на длительный срок.

Разобрав эту стратегию, можно сказать, что долгосрочное инвестирование – это ключевая концепция философии любого инвестора с хорошим опытом. Если собирать портфель на примере Филипа Фишера, то он будет состоять из долгосрочных вложений: акций, облигаций или фондов ETF. Но не стоит забывать про риски. Если вы молодой инвестор и только попали на рынок, то рекомендуем добавлять в портфель ETF-фонды. А вот примеры наиболее интересных из них, на которые стоит обратить внимание:

- Vanguard Total Stock Market, в состав которого входят компании с наибольшей капитализацией на Нью-Йоркской бирже.

- Invesco QQQ Trust – фонд высокотехнологического сектора США.

- Vanguard FTSE Emerging Markets ETF – фонд, предлагающий инвестиции в развивающиеся рынки.

- SPDR Gold Trust – фонд, который отслеживает спотовую цену (цена, установленная на момент сделки. – Прим. ред.) на золото на Лондонской бирже.

Здесь можно составить грамотный инвестиционный портфель

«Американские горки», – Джордж Сорос

Джордж Сорос прославился в 90-х благодаря ставке против Банка Англии. Он заработал первый $1 млрд за месяц благодаря спекулятивным операциям. Сорос делал ставки против английского фунта, в то время как банк искусственно поддерживал валюту.

Инвестор фокусировался на психологической стороне сделок, то есть решение покупать какой-либо актив основывалось на предположении его будущей стоимости. Сорос упорно твердил, что нужно проводить исследования, а затем доверять своей интуиции. Поэтому к этой стратегии относятся скептически и говорят, что ее вообще нет.

Однако, если разобрать историю побед Сороса, можно сказать, что он превосходный лжец. В то время как рынок скупает активы, Джордж начинает активно воздействовать на крупных участников, используя неправильную информацию. Их мнение меняется, а Сорос остается в выигрыше. Рассмотрим ключевые особенности стратегии:

- использовать инсайдерскую информацию, чтобы получить прибыль;

- распространять слухи о понижении цены;

- применять разные способы инвестирования;

- подстраиваться под текущую рыночную ситуацию;

- использовать информационное воздействие, чтобы раскачать финансовые рынки.

Стратегия Джорджа Сороса относится по большей части к работе с интуицией. На первый взгляд смешно. Но если посмотреть на историю его успеха, можно сказать, что он являлся классическим «медведем» (продающие инвесторы. – Прим. ред.) на финансовом рынке, который торгует в основном на понижение цены. Из этого следует, что он умеет хорошо ловить моменты глобальных финансовых кризисов, однако для лучшей торговли лучше следовать системному подходу. С другой стороны, используя пример Сороса, можно быстрее заработать миллионы именно благодаря инстинктам, а не системе.

Пример инвестирования Сороса:

В 1963 году Сорос был финансовым аналитиком в компании Arnhold & Bleichroeder, которая работала с зарубежными клиентами. Он придумал новый способ торговли – внутренний арбитраж. Суть заключалась в том, что Сорос продавал ценные бумаги из пакета акций, облигаций, доверенностей по отдельности до того, как их официально разделят. В 1973 году он ушел из компании и основал свой фонд Quantum, в который вложил $4 млн из личного капитала. Фонд Сороса осуществлял спекулятивные операции с ценными бумагами, валютами, добился успеха и не потерпел убытков. В 1980 году личное состояние Сороса оценивали в $100 млн. Его назвали величайшим в мире управляющим фондом.

Здесь можно составить грамотный инвестиционный портфель

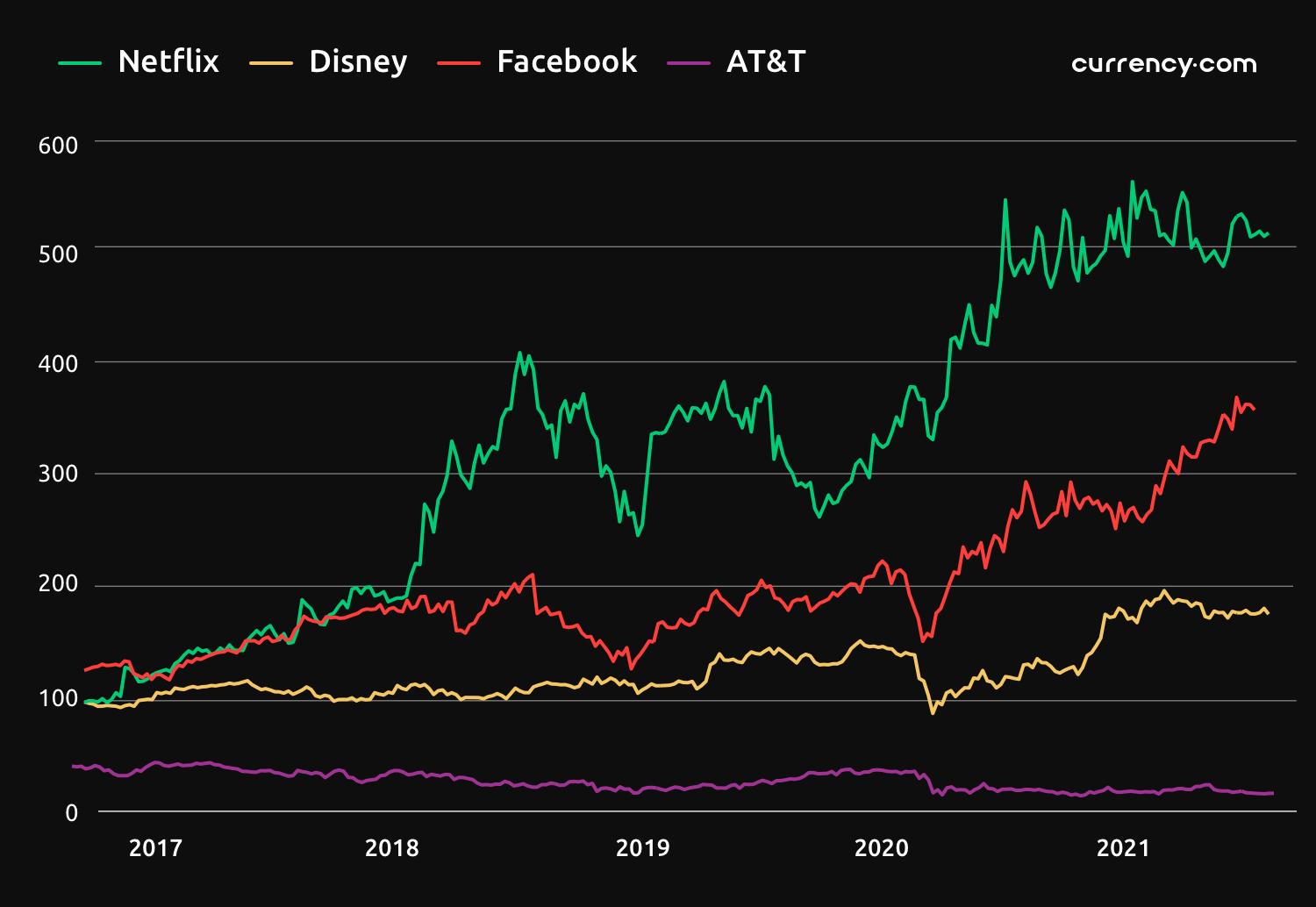

Сорос является тем инвестором, который детально изучает рынки и покупает активы, когда другие дорожают. В его портфеле 137 компаний, среди них есть такие крупные, как Google, цена за акцию которой составляет $1263,47. На примере Сороса можно собрать портфель в четыре раза дешевле, если вместо ценной бумаги Google купить ETF VOX, который на 20% состоит из акций этой компании. В него входят акции Facebook, AT&T, Netflix, Disney и других телекоммуникационных компаний. Стоимость ценной бумаги ETF VOX – $82. Исходя из этого, можно собрать портфель за $434.

В 2021 году стратегий для инвестирования достаточно много и есть из чего выбрать. Многие инвесторы активно пользуются методами известных финансистов. Здесь надо учесть, что к каждому из них нужен подход и навыки, а в редких случаях можно положиться и на шестое чувство.

На криптобирже токенизированных активов Currency.com можно опробовать все перечисленные стратегии, вкладывая в токены базисных активов – токены на акции, токенизированные ETF и другое. На Currency.com есть более 2 тыс. токенизированных активов, благодаря чему инвестор сможет сформировать нужный портфель.

Сообщение содержит информацию о движении рынка, не является инвестиционным исследованием, не должно рассматриваться в качестве инвестиционного совета.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: