На фондовому ринку існує поширений міф, що інвестиції в акції можуть бути як хобі. А для підтримання портфеля в акціях достатньо всього декілька годин на місяць.

Інвестиції в акції як хобі – це міф, вигідний Волл-стріт та всій фінансовій індустрії. Ось що потрібно, щоб стати інвестором

Інвестиції в акції як хобі – це міф, вигідний Волл-стріт та всій фінансовій індустрії. Ось що потрібно, щоб стати інвестором

Цей міф дуже вигідний Волл-Стріт та всій фінансовій індустрії – від фінансових блогерів та авторів курсів до брокерів, які заробляють на комісіях від угод.

Адже інвестор, який обирає акції для інвестування, споживає багато інформації, аналітики, вивчає фундаментальний та технічний аналіз, частіше відкриває та закриває угоди та забезпечує дохід всій індустрії. Але, на жаль, зазвичай власним коштом.

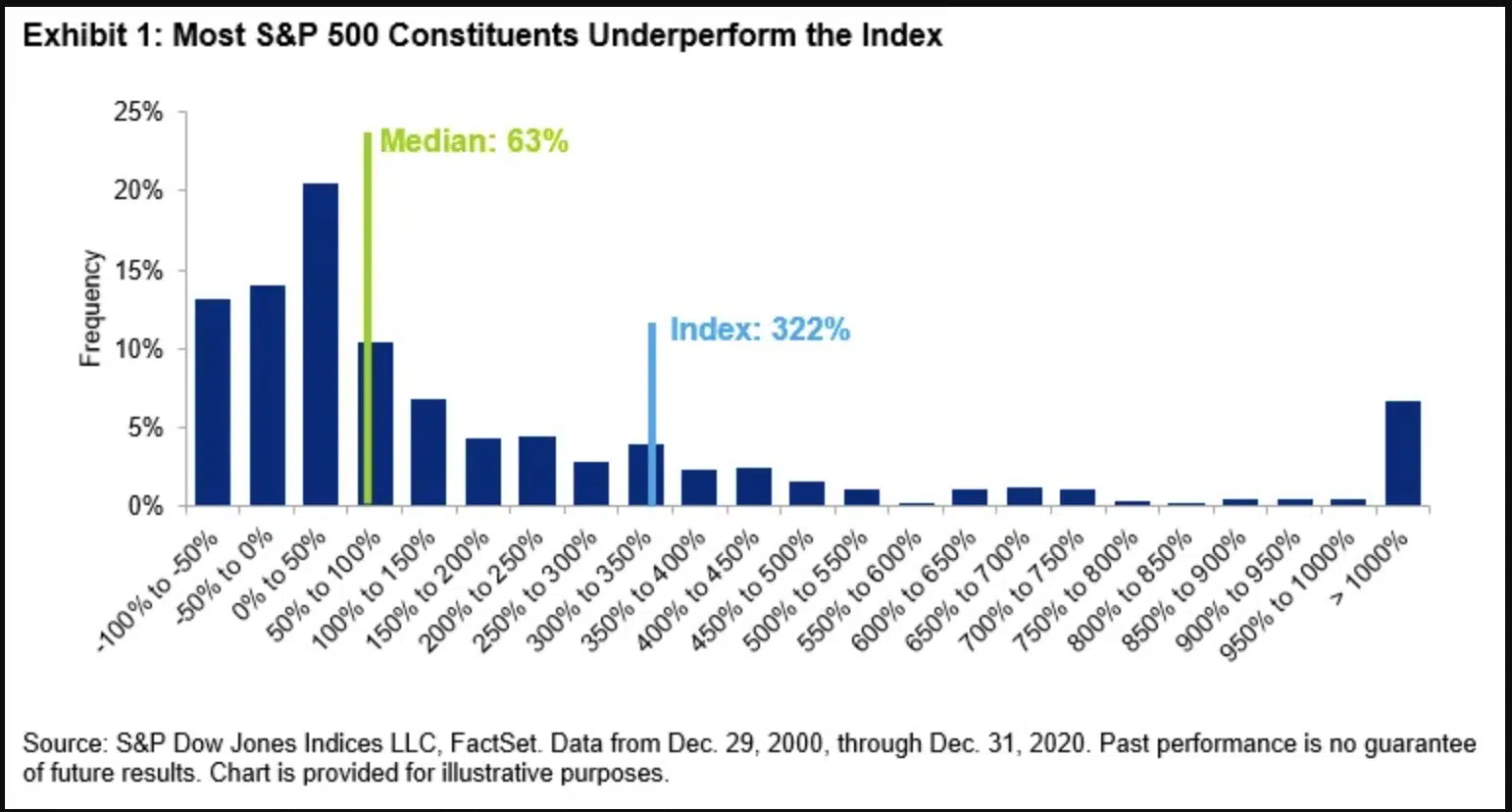

За даними S&P Dow Jones Indices, лише 22% акцій S&P 500фондовий індекс, у кошик якого включено трохи більше 500 акціонерних компаній США, що мають найбільшу капіталізацію принесли вищу дохідність, ніж сам індекс з 2000 по 2020 рік. За цей період дослідження індекс S&P 500 зріс на 322%, тоді як кожна окрема акція зросла в середньому лише на 63%.

Інвестиції в акції як хобі – це міф, вигідний Волл-стріт та всій фінансовій індустрії. Ось що потрібно, щоб стати інвестором

Отже, для того, щоб намагатися обігнати ринок здійснюючи стокпікинг (англ. stock picking – дослівно «підбір акцій») та щоб це мало раціональний характер, а не було просто гемблінгом, потрібні глибокі компетенції та інвестиція великої кількості часу.

Необхідно розбиратися в макроекономіці, взаємозалежності монетарних умов, інфляції та оцінки компаній. Відстежувати економічні індикатори та умови ведення бізнесу в цільових регіонах.

Розбиратися в бізнесі, в який плануємо інвестувати. Розуміти складову постійних та змінних витрат, значення та роль технологій та патентів, які використовують залежність бізнесу від макроумов та економічних циклів.

Добре розбиратися у звітності компаній та аналізувати її кожного кварталу (а це може бути до декілька десятків сторінок технічного англомовного тексту), переслухувати квартальні та річні конференції з менеджментом компанії та будувати на базі всієї цієї інформації математичні моделі, які дисконтують фінансові показники компанії та оцінюють прогнозований прибуток на одну акцію в майбутньому.

Вже після цього вивчати аналізи інших аналітиків та їх моделі, дивитися, які фактори враховують вони та критично повертатися до власної та вносити за необхідності зміни. Також все вищезазначене стосується не тільки компанії, в яку ми збираємося інвестувати, а й всіх конкурентів.

Адже, якщо проґавити важливий патент чи інформацію конкурента, які в перспективі дозволять відвоювати відчутну долю ринку, можна піймати падіння ціни акції на 30-50%.

І нарешті, коли ми вирішили що саме купувати та по якій ціні, необхідні знання та розуміння як користуватися опціонами, щоб придбати акції компанії вигідніше з опціонною премією, а також мінімальний капітал, якого достатньо з врахуванням диверсифікації для купівлі 100 акцій компанії.

Погодьтеся, не так просто, як могло здаватися, але правда втому, що вся індустрія влаштована саме так, щоб спонукати нас купувати саме компанії.

Що ж тоді робити, ймовірно, запитаєте ви. Дуже часто купити всі 500 акцій у вигляді ETFБіржовий інвестиційний фонд — індексний фонд, паї якого торгуються на біржі буде значно вигідніше, ніж намагатися впіймати ті 22%, які показують кращий результат, ніж ринок. Як писав легендарний засновник Vanguard group Джон Богл: «Купуйте стог сіна, а не голку».

Але також варто пам’ятати про географічну диверсифікацію та не зациклюватись тільки на ринку США. Адже, як я нещодавно писав, там теж траплялися темні часи.

Ще одна халепа полягає в тому, що наш мозок та психологія теж не на нашій стороні. Як показує практика, довгостроково дисципліновано інвестувати в ETF вдається далеко не всім. Ось така передбачувана ірраціональність. Рано чи пізно інвесторам хочеться перевірити свої гіпотези та припущення.

Тому ідея основного портфоліо (де 90% активів в ETF) та 10% фанового експериментального виглядає найбільш довгостроково життєстійкою та оптимальною.

Джерело: Telegram Василя Матія.

Цей матеріал – не редакційнийЦе – особиста думка його автора. Редакція може не поділяти цю думку.

Повідомити про помилку

Текст, який буде надіслано нашим редакторам: