Что такое фарминг криптовалюты и стоит ли вкладывать в него деньги

Фарминг – это одна из стратегий инвестиций в криптовалюту. Вы даете в долг свои монеты, чтобы получить с них процент. Так можно заработать от 10% до 1000% годовых. Но и риск потерять деньги здесь тоже высокий.

Agricultural tractor toy and golden coins on fertile soil land, income from activity in agriculture or investment and bank loans for farm development

Agricultural tractor toy and golden coins on fertile soil land, income from activity in agriculture or investment and bank loans for farm developmentРедакция MC.today разобралась, что такое фарминг криптовалюты, как он работает и каковы риски в этой стратегии.

Что такое фарминг криптовалюты

Фарминг – это тип инвестиций в криптовалюте, когда вы кладете свои монеты в пул ликвидности или даете другим взаймы. За это вы получаете вознаграждение в виде процентов или комиссии по транзакции.

Пул ликвидности – это хранилище криптовалют, где трейдер может быстро обменять одну валюту на другую. Например, чтобы заработать больше или расширить свой портфель и таким обрахом снизить риски потерять деньги из-за колебаний цен на крипту.

Чтобы попасть в пул, вы должны положить туда две монеты на одинаковую сумму денег. Представим, что 1 DAI стоит $1, а 1 ETH – $100. Чтобы каждой монеты было на $10 тыс., вы должны положить 10 тыс. DAI и 100 ETH. Итак, всего вы положите в пул крипты на $20 тыс.

Когда с вашего кошелька спишутся монеты, вы получите специальный токен. Он покажет, какую часть занимают ваши монеты в пуле ликвидности. Если это новый пул и кроме вас там нет участников, ваша доля рассчитывается по формуле:

Доля в новом пуле ликвидности = √количество монет DAI * количество ETH

Если вы присоединились к пулу, где уже есть участники, то ваша доля составит процент от общего количества монет. Представим, что там уже было 90 тыс. DAI и 100 ETH. Вместе с вашими монетами пул будет иметь 100 тыс. DAI и 1 тыс. ETH. Следовательно, ваша доля составляет 10%.

Вы получите токен, который подтверждает: у вас есть 10% пула.

Если в пул добавятся новые участники, ваша доля уменьшится. А если кто-то заберет свои активы и выйдет из пула – увеличится. Каждый раз вы будете получать новый токен с новой долей, а старый будет сжигаться.

Когда пользователи будут покупать или продавать монеты в пуле, где вы держите свои монеты, они будут платить за это комиссию. Вы получите из той суммы определенный процент в зависимости от вашей доли в пуле. В нашем случае это 10%.

Фарминг похож на получение процентов с банковского счета – вы технически одалживаете деньги банку. С той разницей, что фарминг более рискованный, нестабильный и сложный, чем банковский депозит.

Марк Кьюбан, владелец Dallas Mavericks и активный криптофермер, считает: фарминг мало чем отличается от покупки акций с высокими дивидендами или облигаций. Поскольку вы больше рискуете, то и ставки выше.

Когда появился фарминг

Фарминг появился в июне 2020 года. Тогда платформа децентрализованных финансов сервисы и приложения, основанные на блокчейне, цель которых стать альтернативой банковской системе Compound начала распространять свой токен COMP среди пользователей.

COMP – это токен управления. Его владельцы могут голосовать за определенные изменения в платформе. Благодаря структуре автоматического распространения спрос на токен был повышен. Так Compound стал лидером в DeFi того времени.

С этого времени криптофермеры получали прибыль в виде годового процента дохода. Но эта потенциальная доходность связана с высоким риском, ведь протоколы и стоимость заработанных монет сильно колеблются.

Как работает прибыльное фермерство

Автоматизированные маркет-мейкеры, или АММ, являются частью децентрализованных бирж (DEX). Их создали, чтобы убрать любых посредников в торговле криптоактивами. Можно представить AMM как компьютерное приложение, которое автоматизирует процесс предоставления ликвидности.

Фарминг криптовалюты тесно связан с моделью AMM. Обычно автоматизированные маркет-мейкеры включают в себя поставщиков ликвидности и пулы ликвидности.

Ликвидность определяет, насколько легко можно купить или продать криптовалюту.

Поставщик ликвидности – это пользователь, который дает свою крипту в пользование пулу за процент. Так он упрощает торговлю на платформе и получает пассивный доход на собственном депозите.

Поставщики ликвидности вкладывают средства в пул ликвидности. Этот пул обеспечивает рынок, где другие пользователи могут одалживать, брать взаймы или обменивать токены. За это с них берут комиссию. Затем ее выплачивают поставщикам ликвидности. То, какой процент от комиссии они получат, зависит от их доли в пуле ликвидности.

К примеру, если вы вложили $1 тыс. в пул ликвидности, а всего там $10 тыс., ваша доля составит 10%. Значит, вы получите 10% от комиссии, которую заплатит пользователь, который воспользовался услугами пула. Это основа того, как работает автоматизированный маркет-мейкер.

Правила могут быть разными, но суть остается одна – поставщики ликвидности получают прибыль, которая зависит от доли вложенных средств.

Чем меньше пользователей вложили деньги в пул ликвидности, тем больше будет ваша доля. Джей Курахаши-Софу, вице-президент по маркетингу Ava Labs, считает: фарминг – это программа вознаграждений для тех, кто первым начнет использовать эту стратегию.

Простая схема доходного фермерства

Обычно на депозит вносят стейблкоины. Цена этой криптовалюты привязана к доллару США, евро, нефти, золоту или другим активам. Хотя вносить стейблкоины – необязательное требование.

Среди самых распространенных стейблкоинов, которые используют в DeFi, есть DAI, USDT, USDC, BUSD и другие. Некоторые протоколы чеканят токены, которые представляют монеты, которые вы храните в системе. К примеру, если вы внесете DAI в Compound, вы получите cDAI, или Compound DAI. Если вы внесете ETH в Compound, вы получите cETH.

Этот токен означает, что вы внесли в пул ликвидности определенное количество криптоактивов. В дальнейшем его можно вкладывать в другие пулы ликвидности. Так можно сделать много сложных слоев.

Например, можно внести свой cDAI в другой протокол, который чеканит третий токен. Этот третий токен будет представлять ваш cDAI, который представляет ваш DAI. И так далее.

Пример стратегии фарминга

Платформа Compound вознаграждает инвесторов токенами COMP как за то, что они дают свои монеты в ссуду, так и за то, что они их одалживают. Некоторые пользователи пытаются увеличить свою прибыль, потому делают и то, и другое.

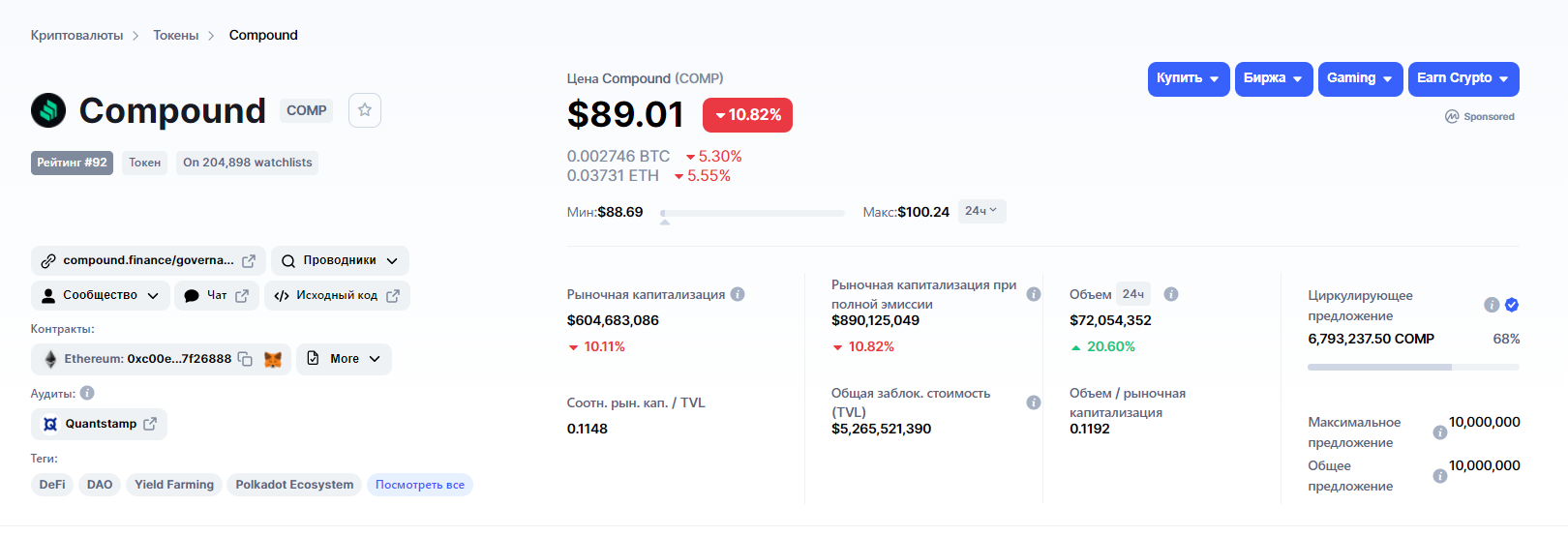

Если вы берете средства в ссуду, Compound предоставляет токен COMP как кешбэк. Он стоит $89. Чем больше вы занимаете, тем больше токенов COMP получаете.

COMP. Источник: CoinMarketCap

Одна из стратегий состоит в том, чтобы ссудить актив с наивысшей процентной ставкой, занять как можно больше под токены, а затем вернуть оставшиеся активы обратно в кредитный пул. Это очень рискованно. Необходимо соблюдать правило: никогда не вкладывать то, что вы не можете позволить себе потерять.

Какую прибыль приносит фарминг

Оценить рентабельность инвестиций в этой области сложно. Эти расчеты никогда не будут на 100% точными. Это потому что фарминг криптовалюты – достаточно конкурентный рынок. Он быстро развивается, поэтому вознаграждение может меняться невероятно быстро.

Есть несколько способов рассчитать прибыль от фарминга:

- Общая заблокированная стоимость, или Total Value Locked, TVL, – это количество заблокированной

той, что вы предоставили в пользование, поэтому не можете ею пользоваться самостоятельно криптовалюты на кредитных площадках DeFi и других денежных рынках. «Золотое правило» звучит так: чем больше денег заблокированы, тем больше может быть прибыль.

- Годовая процентная ставка, или Annual Percentage Rate, APR, – это сумма процентов, которые вы платите ежегодно.

- Годовой процент дохода, или Annual Percentage Yield, APY, – это фактическая норма прибыли, которую вы получаете от инвестированных сумм. В этом случае имеет значение начисление процентов.

Фарминг не застрахован от потерь капитала. Дэниел Дж. Смит, профессор экономики в Исследовательском институте политической экономии Университета штата Мидл Теннесси, считает: доходность фарминга, как и инвестиций в криптовалюту в целом, все еще очень неопределенна. По его мнению, риски, когда вы блокируете монеты во время фарминга, преобладают. Иногда выгоднее просто хранить деньги на кошельке.

Брайан Дешезар, бывший инвестиционный банкир и генеральный директор платформы финансовой карьеры Breaking Into Wall Street, считает: чтобы получить прибыль, фарминг криптовалют требует тысячи долларов и чрезвычайно сложных стратегий.

Риски доходного фарминга

Вот основные риски фарминга криптовалюты:

- Волатильность – это колебания цены криптовалюты. В июне 2021 года Марк Кьюбан потерял деньги, когда Titan, цифровая валюта, в которой он получал прибыль, упал до нуля.

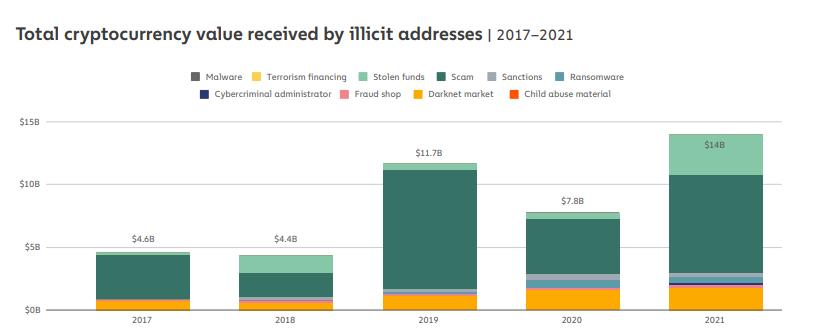

- Мошенничество – можно случайно вложить свои монеты в мошеннические проекты или схемы. Согласно отчету The 2022 Crypto Crime Report, в 2021 году мошенники украли рекордное количество криптовалюты – $14 млрд.

Райан Уоткинс, старший аналитик из криптоданых Messari, считает: вкладывать деньги в фарминг криптовалюты – это то же, что отдать их незнакомцу и ожидать, что он их вернет.

Сколько криптовалюты украли мошенники с 2017 по 2021 годы. Источник: The 2022 Crypto Crime Report

- Rug pulls – это тип мошенничества, когда разработчик криптовалюты собирает средства инвестора для проекта, а затем исчезает. В 2021 году криптоинвесторы потеряли почти $3 млрд из-за этого вида мошенничества.

- Смарт-контракты, которые используют в форминге, могут содержать ошибки или быть уязвимыми к взлому. Джей Курахаши-Софу считает: большинство рисков в фарминге связано со смарт-контрактами. Чтобы усилить их безопасность, нужно проверять код. Еще не помешает аудит третьей стороны.

- Непостоянная потеря – пока вы блокируете свои средства в пулах ликвидности, стоимость криптовалюты может подскочить. Иногда проценты за фарминг меньше прибыли, которую вы могли бы получить от колебания цены, если бы держали деньги при себе.

- Все еще существует много вопросов по регулированию криптовалюты. К примеру, три штата США в 2021 году заблокировали один из крупнейших сайтов криптокредитов BlockFi.

Джей Курахаши-Софу считает: использовать децентрализованные программы всегда рисковано. Пользователи должны знать, какая команда стоит за платформой. Еще следует обратить внимание на прозрачность биржи и на то, насколько тщательно прошел аудит безопасности.

Фарминг через пулы ликвидности

Если вы хотите зарабатывать через пулы ликвидности, вот что нужно сделать:

- Выбрать децентрализованную биржу. Вот лучшие платформы децентрализованных финансов по версии OpenGeeksLab:

Compound Finance. Прежде всего здесь нужно зарегистрировать кошелек Ethereum. Затем можно давать или брать монеты в долг. Платформа автоматически регулирует ставки в соответствии с спросом и предложением.

MakerDAO. Это децентрализованная кредитная служба, которая поддерживает создание стейблкоина DAI. Те, кто выберет эту платформу, могут придумать Maker Vault. Он позволяет сохранять заблокированные активы и генерирует стейблкоины.

Synthetix.Протокол выдачи распределенных активов на блокчейне, который построен на сети Ethereum. Можно купить или продать криптовалюту Synths. Платформа гарантирует почти нескончаемую ликвидность. Пул держателей монет несет ответственность за предоставление залога на сервисе, а также за поддержание стабильности.

Aave. На этой платформе есть собственные токены, которые служат вознаграждением для участников – aTokens. Те, кто вкладывает больше денег, получают больше токенов.

Uniswap. Эта платформа позволяет производить нестабильные обмены монетами. Участники пула ликвидности должны инвестировать эквивалентную стоимость нескольких монет для развития рынка. Так они получают комиссию от транзакций пула.

Yearn Finance. Этот протокол преобразует инвестированные токены в yTokens. Смарт-контракт Yearn Finance ищет протоколы DeFi для выращивания прибыли с самой высокой годовой процентной ставкой для фарминга, чтобы отправлять туда монеты. Эта платформа автоматически выбирает стратегии фарминга, о которых знают меньше пользователей, поэтому они приносят большую прибыль.

Curve Finance. Платформа дает возможность обменивать стейблкоины высокой стоимости с теми, у которых низкая цена.

Balancer. Протокол позволяет разрабатывать свои пулы, где провайдеры ликвидности могут распределять собственные монеты в пуле. Тогда поставщики ликвидности получают прибыль от торгов в пулах ликвидности.

- Выбрать валютную пару и сумму денег, которую вы хотите вложить. К примеру, вы решили вложить в пул $1 тыс. в DAI и ETH.

- Подключить свой DeFi-кошелек к платформе, ознакомиться с ценами и комиссией площадки. Если все хорошо, то внести соответствующее количество DAI и ETH. Вместо этого вы получите токены, которые представляют вашу долю в общем пуле.

- Каждый раз, когда средства будут привлекать в обменных операциях, на счет будет засчитываться комиссия пропорционально доле. Например, если кто-то будет обменивать ETH или DAI, он будет платить комиссию. Эта комиссия распределяется между всеми провайдерами ликвидности с этой парой монет в пуле.

- Токены можно продать обратно бирже в любой момент и забрать свои деньги вместе с доходом. Если ваша доля в пуле составляла 10%, вы сможете забрать 10% DAI и ETH, которые есть в пуле на данный момент. То есть вы не сможете забрать такое же количество монет, которое вложили.

Вывод

Фарминг – это способ заработать на криптовалюте. Для этого нужно вкладывать деньги в пулы ликвидности или давать их в долг, а за это получать процент. Такие инвестиции считаются достаточно рискованными, ведь криптовалюта может упасть в цене, вы можете попасть на мошенников и так далее.

Этот материал – не редакционныйЭто – личное мнение его автора. Редакция может не разделять это мнение.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: